Февраль 2022. Конвертируемые облигации Ozon

Конвертируемые облигации Ozon очень сильно снизились в цене из-за падения акций и стали более доходными, чем российские еврооблигации с низким рейтингом. Текущая цена OZON 1 ⅞ 02/24/26 обеспечивает доходность порядка 10% годовых в долларах и бесплатный опцион на конвертацию в акции.

Конвертируемые облигации Ozon очень сильно снизились в цене из-за падения акций. Текущая цена обеспечивает доходность порядка 10% годовых в долларах и бесплатный опцион на конвертацию в акции.

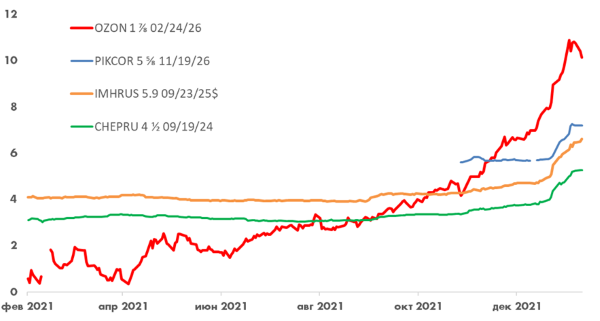

Конвертируемый выпуск OZON 1 ⅞ 02/24/26 был размещен в феврале 2021 года под доходность менее 1% годовых (опцион на конвертацию в акции был настолько дорогим, что компенсировал низкую доходность). Поскольку облигационная доходность была очень низкой, основными держателями данного выпуска, вероятно, стали фонды, ориентированные на инвестиции в акции, которые рассматривали конвертируемые облигации как альтернативу акциям. В итоге выпуск OZON 1 ⅞ 02/24/26 оказался распродан вместе с акциями и, на наш взгляд, стал интересным в облигационной части. OZON 1 ⅞ 02/24/26 стал более доходным, чем российские еврооблигации с низким рейтингом.

Динамика доходности OZON 1 ⅞ 02/24/26 (USD)

Источник: Bloomberg

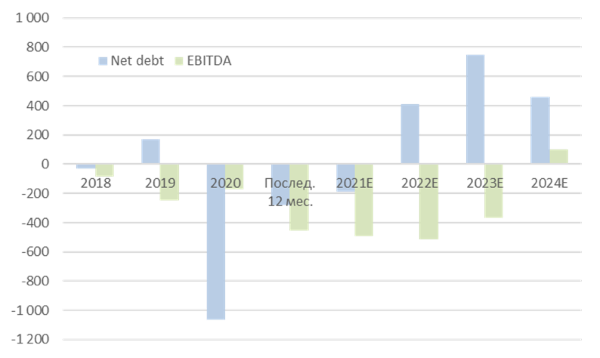

У Озона денежные средства (от IPO) превышают долг, однако отрицательная EBITDA и сильно отрицательный денежный поток из-за очень больших инвестиций в электронную коммерцию (интернет-магазин и соответствующая инфраструктура). Консенсус-прогноз Bloomberg предполагает выход на прибыльность только в 2024 году.

Чистый долг и EBITDA (в млн долларов)

Источник: Bloomberg

На рынке электронной коммерции Озон занимает 2-е место, сильно уступая Wildberries и намного опережая другие компании (в перспективе нескольких лет 3-е место, скорее всего, будет у Яндекса).

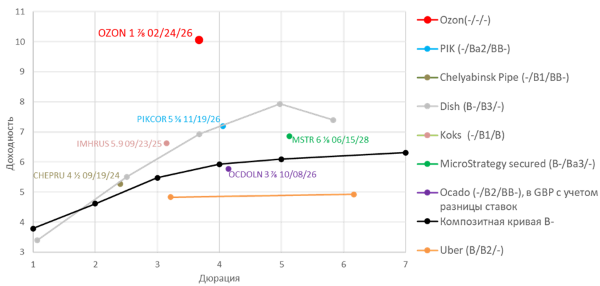

У Озона нет рейтингов международных агентств. По нашему мнению, наиболее близким аналогом Озон является британский онлайн-ритейлер Ocado, имеющий рейтинг необеспеченных бумаг -/B2/BB-. Ocado и Озон похожи по типу бизнеса и финансовым показателям (хотя финансы у Озона немного хуже). Основные отличия Озона от Ocado – российский риск и наличие сильного акционера. АФК Система (BB/-/BB) владеет 31,8% Озона.

Российский риск для эмитентов с низким рейтингом менее важен, чем для высококачественных заемщиков, так как повышенный страновой риск может компенсироваться меньшей конкуренцией и большим потенциалом роста рынка. Wildberries и Яндекс – сильные конкуренты, однако это не Амазон, а проникновение электронной коммерции, основного рынка Озон, в России в 2 раза меньше, чем в Великобритании (по оценке крупного инвестбанка).

Потенциальной поддержкой в случае продолжения негативной динамики акций и облигаций Озона может быть M&A. Судя по большому объему инвестиций в данный сегмент, рынок электронной коммерции привлекателен для многих компаний, поэтому при падении акций в какой-то момент Озон может стать целью для поглощения (например, со стороны Яндекса, X5, Магнита или Сбербанка).

Мы считаем, что в плане кредитного риска Озон можно сравнивать с западными эмитентами уровня B-/B.

У Озона есть только один выпуск еврооблигаций – конвертируемый OZON 1 ⅞ 02/24/26. Текущая доходность 10,0% в долларах, что очень много по глобальным меркам. Обычно с такой доходностью торгуются только крайне рискованные эмитенты с высоким риском дефолта.

Кривые доходности Ozon и сравнимых компаний (USD)

Источник: Bloomberg

На наш взгляд, облигации Озона слишком перепроданы из-за падения акций и не должны торговаться со спредом более 100 б.п. к слабым западным B- или российскому ПИК (который при более сильных финансовых показателях намного больше зависит от макроэкономической конъюнктуры РФ).

Это означает потенциал сужения спреда облигаций Озон порядка 200 б.п. На годовом интервале мы оцениваем справедливый G-спред OZON 1 ⅞ 02/24/26 в 650 б.п. (по сравнению с текущим уровнем 858), что соответствует доходности 8,0% и цене 83,7% номинала (на 01.02.23). При сохранении общерыночных спредов и ставок суммарная доходность по выпуску OZON 1 ⅞ 02/24/26 за год может составить 16,1% в долларах.

Мы не учитываем в оценке конвертируемых облигаций опцион на конвертацию в акции, так как цена исполнения опциона примерно в 3 раза выше текущей.

Важно отметить риски облигаций Озон: в течение нескольких лет компания, вероятно, будет убыточна на уровне чистого денежного потока из-за очень крупных инвестиций, которые могут и не окупиться.