Август 2021. Конвертируемые облигации Glencore

На прошлой неделе Glencore (BBB+/Baa1/–) опубликовал отчет за первое полугодие 2021 года. Главное в отчете – Glencore достиг нижней границы целевого диапазона чистого долга и будет направлять чистый денежный поток на выплаты акционерам. Рекомендованный нами ранее конвертируемый выпуск GLENLN 0 03/27/25 увеличился в цене сильнее обыкновенных облигаций, однако остается интересным как сравнительно низкорискованная ставка на дальнейший рост акций. Акции Glencore, возможно, только начали ликвидировать отставание от аналогов и могут быть неплохим хеджем на случай сохранения высокой инфляции, а текущие цены на сырьевые товары обеспечивают отличные возможности для увеличения дивидендов и выкупа акций.

Glencore plc (BBB+/Baa1/–) – одна из крупнейших в мире сырьевых компаний.

На прошлой неделе Glencore опубликовал отчет за первое полугодие 2021 года. Скорректированная EBITDA за первое полугодие стала рекордной в истории, хотя компания немного снизила производственные прогнозы.

Главное в отчете – Glencore достиг нижней границы целевого диапазона чистого долга и будет направлять чистый денежный поток на выплаты акционерам. Суммарное вознаграждение акционерам (дивиденды и выкуп акций) за 2021 год может составить примерно 6%. В случае сохранения текущих цен на сырьевые товары годовой чистый денежный поток по отношению к рыночной капитализации, по оценке крупного инвестбанка, будет близок к 20%, что означает большой потенциал для увеличения дивидендов и выкупа акций.

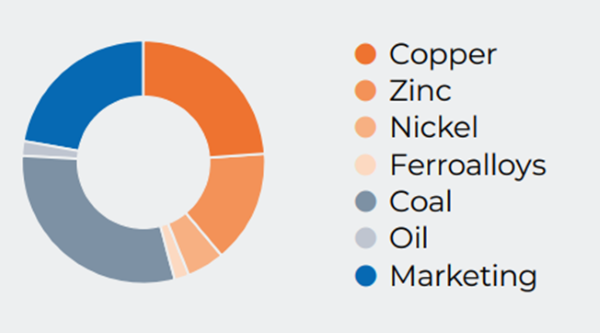

Glencore очень диверсифицирован, металлы в 2019 году принесли меньше половины EBITDA (более показательны данные именно 2019 года, так как в 2020 году цены на энергетические товары упали намного сильнее по сравнению с металлами, что исказило структуру EBITDA). От большинства аналогов Glencore отличает большая доля угля – порядка трети EBITDA в 2019 году. Цены на уголь сейчас находятся в районе многолетних максимумов, поэтому в отличие от предыдущих лет зависимость от угля может быть позитивна для Glencore.

Структура EBITDA (2019 год)

Источник: данные компании

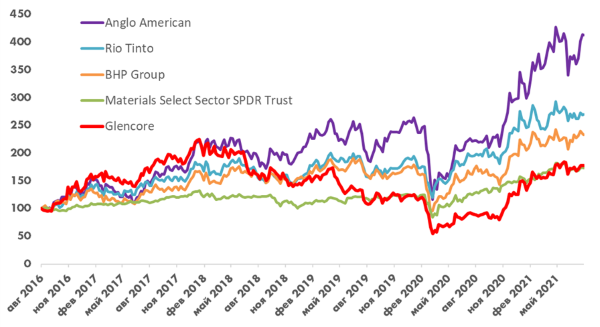

Учитывая замедление китайской экономики и особенно долговые проблемы девелоперов, мы осторожно смотрим на металлы и считаем предположение о сохранении текущих цен скорее оптимистичным. Однако Glencore зависит от металлов и, соответственно, китайского спроса меньше, чем большинство сравнимых компаний, а его акции сильно отстали.

Нормализованная динамика акций Glencore и сравнимых компаний (в USD)

Источник: Bloomberg

Рекомендованный нами ранее конвертируемый выпуск GLENLN 0 03/27/25 увеличился в цене сильнее обыкновенных облигаций и начал торговаться с дисконтом по доходности к кривой эмитента. Явная неэффективность рынка, на которую мы обращали внимание (когда конвертируемый выпуск обеспечивал и бесплатный опцион, и повышенную доходность), исчезла, однако данный выпуск может быть интересен как сравнительно низкорискованная ставка на дальнейший рост акций.

Свежий консенсус-прогноз по цене акций на годовом интервале (рассчитанный нами на основе данных Bloomberg как среднее 5 последних прогнозов) на 24% выше текущего уровня, а опционная премия 93 bp (премия конвертируемых облигаций к кривой эмитента). Например, целевые цены JP Morgan и Goldman Sachs 4,0 и 3,9 GBP по сравнению с текущей ценой 3,3 GBP, а самая свежая целевая цена (от Jefferies) – даже 4,8 GBP. Цена конвертации GLENLN 0 03/27/25 выше текущей цены на 47%, срок опциона 3,5 года (до февраля 2025). По нашей оценке на основе модели Bloomberg, в случае достижения акциями консенсус-прогноза (из 5 последних целевых цен) за год при прочих равных цена GLENLN 0 03/27/25 может увеличиться на 5-7%. Важно отметить, что консенсус-прогноз, вероятно, предполагает снижение цен на сырьевые товары. В случае более резкого роста акций порядка трети изменения акций может перейти в изменение цены GLENLN 0 03/27/25. Например, быстрый рост акций до среднего между прогнозами JP Morgan, Goldman Sachs и Jefferies (т.е. примерно на 30% в течение 1-2 месяцев) может принести около 10% держателям GLENLN 0 03/27/25, но в случае падения акций потенциал снижения GLENLN 0 03/27/25 может быть ограничен уровнем 95,1% номинала, который по доходности соответствует обычным облигациям эмитента (на практике конвертируемые облигации иногда снижаются сильнее, но это все равно в пределах нескольких процентов номинала).

Таким образом, инвестор может получить 0,5% и потенциал существенного роста цены вместо 1,4% по обыкновенным облигациям Glencore. Акции Glencore, возможно, только начали ликвидировать отставание от аналогов и могут быть неплохим хеджем на случай сохранения высокой инфляции, а текущие цены на сырьевые товары обеспечивают отличные возможности для увеличения дивидендов и выкупа акций.