Инвесторам нужно опасаться дефолта Бразилии, а не России

Статья Алексея Третьякова для журнала Forbes.

(Forbes.ru 13 февраля 2015г)

В январе 2015 года Bloomberg Commodities Index опустился до исторического минимума 98,7 пунктов, вернувшись к уровню, с которого агентство Bloomberg начало в январе 1991 года рассчитывать среднюю стоимость широкой корзины сырьевых товаров, включающую нефть, газ, металлы, зерно и т.д.

Масштаб снижения цен превысил падение в 2008 году и позволяет проводить параллели с кризисом 1998 года. Это значит, что в ближайшее время мы можем стать свидетелями новой серии дефолтов развивающихся стран.

Уже в этом году могут произойти дефолты Венесуэлы и Украины. Судя по котировкам кредитно-дефолтных свопов, инвесторы оценивают вероятность такого события по обязательствам Венесуэлы в 78%, Украины – 51%.

Далее по уровню рискованности идут Греция, Кипр и Россия. Кредитное качество России беспокоит международных инвесторов гораздо сильнее, чем других крупных производителей сырья, например, Бразилии или ЮАР. Попробуем объективно сравнить вероятность дефолта России и Бразилии, двух крупнейших заемщиков на рынке долгового капитала среди развивающихся стран.

Структура экономики

Россия получает почти три четверти экспортной выручки от продажи нефти и газа, поэтому наиболее уязвима в свете двукратного падения цен на нефть. По последним оценкам Центрального Банка, Россия потеряет 160 млрд. долл. в год, если цены останутся на уровне 45 долл. по сравнению с «докризисными» 100 долл. за баррель сорта Brent.

В 2014 году российский экспорт составил 507 млрд. долл., импорт – 287 млрд. долл. Таким образом, в худшем сценарии внешнеторговое сальдо России сожмется с 220 до 60 млрд. долл. в год.

Структура экономики Бразилии более диверсифицированная, чем у России, но также почти 90% экспортной выручки формирует продажа сырьевых товаров, в первую очередь железная руда, нефть и сельскохозяйственные продукты (кофе, сахар, соя и т.д.). Крупнейшая статья доходов – железная руда на пике спроса в 2011 году приносила более 40 млрд. долл. – почти 20% экспортной выручки. Второй по значимости ресурс – нефть Бразилия начала экспортировать относительно недавно, после многомиллиардных инвестиций в глубоководную шельфовую добычу. Сельскохозяйственные продукты: кофе, сахар, соя и табак являются более стабильным источником доходов, но не спасают страну от сокращения экспорта в долларовом выражении уже третий год подряд. В 2014 году импорт в Бразилию впервые за 15 лет превысил экспорт, и в отличие от России, страна не только не готова к ожидаемому падению доходов в 2015 году, но уже в нынешнем состоянии не способна выплачивать даже проценты по внешним долгам, иначе как через привлечение новых кредитов.

Возможность конкурирующей девальвации

Наиболее действенным лекарством при ухудшении внешнеторговой конъюнктуры в условиях значительного внешнего долга во все времена была девальвация национальной валюты. Девальвация российского рубля в конце 2014 года вывела российских экспортеров в мировых лидеров по себестоимости в целом ряде отраслей и резко снизила спрос на импортные товары. Пока трудно сказать, как это отразится в цифрах за 2015 год, но не исключено, что при цене нефти свыше 60 долл. за баррель, сальдо внешней торговли даже повысится по сравнению с 2014 годом.

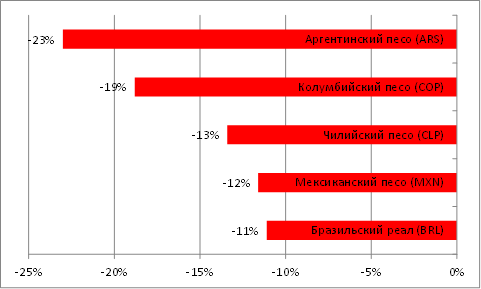

Бразильский реал в 2014 году подешевел всего на 11% к доллару США, а к евро и японской иене даже укрепился. В условиях когда почти все соседи по региону девальвировали свои валюты гораздо сильнее, Бразилия вынуждена поддерживать реал на завышенном уровне, поскольку отношение государственного долга к ВВП превысило пороговый для развивающихся стран уровень в 60% и достигло в конце прошлого года 63%. Дальнейший рост показателя чреват паникой долговых инвесторов.

Изменение курсов латиноамериканских валют в 2014 году

Источник: Bloomberg

Гос. сектор: поддержка или бремя?

Последним вариантом решения долговой проблемы могло бы стать повышение налогов или иной другой вариант повышения бюджетных доходов от использования государственной собственности. К сожалению, первое, что можно сказать о бразильских возможностях в этом направлении – фантастическое фиаско нефтяной программы Petrobras. Когда около 10 лет назад недалеко от побережья Рио-де-Жанейро были обнаружены крупные запасы шельфовой нефти, власти решили, что не будут делиться свалившимся богатством с транснациональными корпорациями и передали все лицензии на участки государственному гиганту Petrobras. Ожидания золотого дождя настолько вскружили голову инвесторам, что Petrobras удалось провести в 2010 году крупнейшее в мире IPO на 70 млрд. долл. и выпустить рекордный для корпоративного заемщика объем долговых бумаг (54 млрд. долл. в обращении по состоянию на начало 2015 года). На вырученные деньги была развернута крупнейшая в мире инвестиционная программа, в которой в какой-то момент было задействовано 80% мировых мощностей по шельфовому бурению. В результате Бразилия стала нетто-экспортером нефти. Правда, рост добычи Petrobras существенно отстал от первоначальных планов, акции компании с 2010 по 2014 год потеряли в цене почти 75%. В сентябре 2014 года менеджмент компании пообещал, что увеличит добычу в 2,2 раза до 4,2 млн. баррелей в день к 2020 году, для чего потребуется проинвестировать еще 220 млрд. долларов!

После последовавшего обвала цен на нефть вокруг Petrobras разгорелся грандиозный коррупционный скандал, рейтинговые агентства пригрозили даунгрейдом до «мусорной категории», наконец, 4 февраля глава компании ушел в отставку. В данный момент история в самом разгаре, но уже понятно, что решение властей «порулить» в рыночной отрасли обернется потерями в десятки, если не сотни миллиардов долларов. К слову, обсуждаемые широко в России долговые проблемы Роснефти не стоят и мизинца «Questão» Petrobras.

Резюме

В то время, как долговые инвесторы оценивают надежность Бразилии как заемщика в два раза выше, чем России, на мой взгляд, справедливое соотношение – прямо противоположное. Дефолт России может спровоцировать лишь продолжительное сочетание всех негативных факторов: низких цен на нефть, санкций, ошибок в политике и т.д. В то время, как Бразилию в условиях затяжной неблагоприятной конъюнктуры на сырьевых рынках спасет лишь чудо. Наиболее вероятный сценарий – реструктуризация внешнего долга в том или ином виде в ближайшие три года. Это может стать главным событием на глобальном долговом рынке.

Приложение

Сравнение финансовых показателей Petrobras и Роснефти

| Показатель | Petrobras | Роснефть | ||

| 2010 | 3 кв. 2014* | 2010 | 3 кв. 2014* | |

| Выручка (Revenue) | 120,5 | 145,9 | 62 | 155,9 |

| EBITDA | 33,7 | 24,7 | 19,2 | 33,1 |

| Чистая прибыль (Net income before XO) | 20,4 | 8,5 | 9,9 | 11,4 |

| Общий долг (Total debt) | 69,8 | 135,2 | 23,6 | 63,7 |

| Долг/ EBITDA | 2,1 | 5,5 | 1,2 | 1,9 |

* - последние 4 квартала

Источник: Bloomberg

По итогам 12 месяцев, оканчивающихся в сентябре 2014 года, долг Petrobras достиг 135 млрд. долл. - в 5,5 раз больше годовой прибыли EBITDA. За четыре года выручка Petrobras выросла всего на 21%, прибыль сократилась несмотря на высокие цены на нефть.

Роснефть благодаря покупке ТНК-BP за этот же период увеличила выручку в 2,5 раза, обогнав по объемам бизнеса Petrobras. Показатели рентабельности и долговой обремененности Роснефти также ухудшились. Отношение Долг/EBITDA выросло с 1,2 до 1,9.